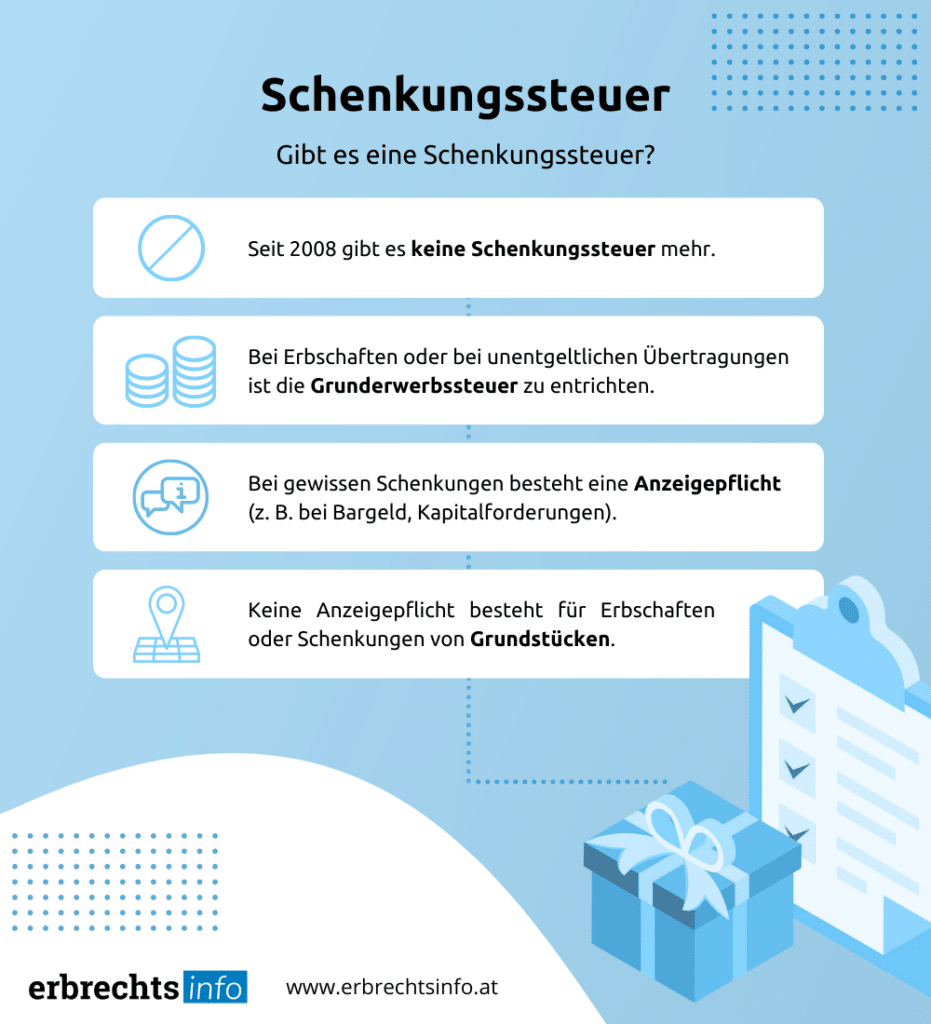

Schenkungssteuer § Grunderwerbsteuer & Meldepflicht

- Lesezeit: 4 Minuten

- 23 Leser fanden diesen Artikel hilfreich.

Erbrechtsinfo Redaktion

- 1. Ort in Suchfeld eingeben

- 2. Anwaltsprofile vergleichen

- 3. Anwalt auswählen

- 4. Unverbindliche Anfrage stellen

- Am 01.08.2018 wurde die Schenkungssteuer abgeschafft.

- Die Grunderwerbssteuer muss weiterhin gezahlt werden.

- Basis für die Berechnung der Grunderwerbssteuer ist der Wert des Grundstücks

- Schenkungen müssen dem Finanzamt gemeldet werden.

- Übersteigt die Summe der Geschenke innerhalb eines Jahres den Wert von 50.000 nicht, müssen die Schenkungen nicht gemeldet werden

Grunderwerbsteuer auf Schenkungen von Liegenschaften

Da eine unentgeltliche Vermögensübertragung als Schenkung gilt, darf eine eventuell vereinbarte Gegenleistung einen Gegenwert von 30% des Grundstückpreises nicht überschreiten. Schenkungen sind nicht nur im Familienverband zulässig.

Berechnung Schenkungssteuer

Die Basis für die Berechnung der zu zahlenden Grunderwerbssteuer ist der Wert des Grundstücks und die daraufhin anwendbaren Prozentsätze:

für die ersten 250.000 Euro 0,5 Prozent,

- für die nächsten 150.000 Euro 2 Prozent,

- darüber hinaus 3,5 Prozent

Nehmen wir einen Grundstückswert von 500.000 € an, dann würde die Grunderwerbssteuer wie folgt berechnet:

- 250.000 x 0,5 % + 150.000 € 2% + 100.000 € x 3,5 % = 1.250 € + 3.000 + 3.500 = 7.750 €

Den Grundstückswert wird entweder über den Immobilienpreisspiegel errechnet oder es wird ein Schätzgutachen erstellt. Zur Ermittlung des Grundstückswerts gibt es auch noch eine etwas komplizierte Formel, die die Summe des Dreifachen des hochgerechneten Bodenwertes und des Gebäudewertes heranzieht. Diese Formel ist in der Grundstückswertverordnung verankert. Der Geschenknehmer muss die Grunderwerbssteuer vor der Eintragung ins Grundbuch bezahlen.

Meldepflicht von Schenkungen

Schenkungen ab einem gewissen Betrag sind beim Finanzamt zu melden. Dies betrifft eben nicht nur Bargeld sondern auch z.B. Autos, Schmuck, Sparbücher, Anleihen, Beteiligungen an Gesellschaften und geht sogar bis hin zur Übertragung von Wohn- oder Urheberrechten. Seien Sie daher vorsichtig. Freuen Sie sich über den Vermögenswert aber melden Sie unbedingt jede Schenkung beim Finanzamt, damit die Freude nicht irgendwann getrübt wird.

Eine Schenkungsanzeige muss binnen drei Monaten ab der Schenkung auf elektronischem Wege erfolgen. Jetzt ist es bei Schmuck z.B. nicht immer gleich ersichtlich, wie hoch der derzeitige Wert ist. Jetzt müssen Sie nicht für jedes Schmuckstück extra ein Gutachten anfertigen lassen, sondern können eine Schätzung abgeben. Diese sollte allerdings gut recherchiert werden.

Ausnahme von der Meldepflicht bei Schenkungen

Wenn die Summe der geschenkten Werte innerhalb eines Jahres 50.000 € nicht übersteigt, sind diese somit auch nicht meldepflichtig. Diese Freigrenze gilt aber wie schon beschrieben nur bei Schenkungen unter Verwandten.- Rechtsanwalt für Erbrecht aufsuchen

- Optionen ermitteln

Schenkungssteuer vor 2008

Die Abschaffung der Schenkungssteuer im Jahr 2008 war ein großer Schritt in der Steuerpolitik, denn zuvor waren alle Schenkungen steuerpflichtig. Um die Werte ermitteln zu können gab es ein Bewertungsgesetz. Dies sagte soviel aus, wie dass man bei Sachwerten den Wert über den möglichen aktuellen Verkaufswert ermitteln durfte oder zum Beispiel bei Aktien den aktuellen Kurswert als Basis heranziehen konnte. Hatte man den Wert ermittelt, wurde der Gesamtwert der Schenkung sowie die Steuerklasse in Betracht gezogen.

Diese fiel umso höher aus, je entfernter die Personen verwandt waren. Steuerklasse I betraf Kinder und Ehegatten, Steuerklasse II Enkel und Urenkel, Steuerklasse III Geschwister und Eltern sowie Großeltern und die Steuerklasse IV Neffen/Nichten, Schwiegereltern und Steuerklasse V alle anderen Personen. Der angesetzte Prozentsatz variierte mit 2-60% daher sehr stark.

So kann Ihnen ein Anwalt rund um die Schenkungssteuer helfen

Ein Anwalt für Erbrecht kann prüfen, ob im Falle Ihrer gewünschten Schenkung Steuern anfallen. Außerdem berät er Sie zum Thema Schenkungen und beantwortet alle Ihre Fragen. Sollten Sie sich für eine Schenkung entscheiden, wird ein Anwalt für Erbrecht beim Aufsetzen des Schenkungsvertrags behilflich sein und ihn auf Richtigkeit prüfen. Ein Anwalt kann Sie außerdem zu den Folgen und Risiken einer Schenkung aufklären.

Finden Sie in unserer Anwaltssuche den passenden Anwalt

Finden Sie weitere Informationen rund um das Erbrecht in Österreich

Finden Sie in unserer Anwaltssuche den passenden Anwalt

- PDF Download